高配当ではなく増配に焦点を当てた米国ETFが存在します。

現時点での分配金利回りは控えめですが、長期保有することで増配により利回りが向上し、取得価額に対する実質的な利回りが徐々に大きくなっていきます。

現在(2024/10/16時点)分配金が受け取れて、かつ円で買える米国連続増配株ETFはVIGとDGROの2つです。

円で買えるからドルに両替する手間も手数料もかからず、2重課税調整がされているので確定申告のときに外国税額控除の申請がいらないメリットがあります。

2つのETFに違いはありますが、どちらも一言でまとめると、長期的な配当成長と株価上昇によるトータルリターンが期待できる投資対象です。

この記事では2つの米国連続増配株ETFに連動する投資信託または東証ETFの紹介、各ETFのパフォーマンスを比較します。

連続増配株ETFとは?

連続増配株ETFは、長期間連続して増配を続けている企業を集めて構成されたETFです。

増配とは、文字通り企業が支払う配当金を前期より増やすことであり、投資家は追加の投資をしなくても、年々受け取る配当金(分配金)の額が増えていきます。

円で投資できる米国連続増配株ETFに連動する投資信託とETF

VIG(バンガード米国増配株式ETF)

SBI・V・米国増配株式インデックス・ファンド(年4回決算型)

種別:投資信託

設定日:2024/10/11

信託報酬(税込み)/年:0.123%程度

販売会社:SBI証券のみ

VIGはS&P米国ディビデンド・グロワーズ・インデックスに連動するETFです。

主な特徴は:

- 過去10年以上連続増配実績がある米国の中・大型株に投資。

- 配当利回り上位25%を構成銘柄から除外。(株価低迷による配当利回りが上昇している銘柄を避けるため)

- 構成銘柄数は25年3月時点で336銘柄

SBI証券が設定している投資信託なので、SBI証券でのみ買うことができます。

DGRO(iシェアーズ・コア配当グロースETF)

iシェアーズ 米国連続増配株 ETF【2014】

種別:ETF

設定日:2024/1/17

信託報酬(税込み)/年:0.121%程度

販売会社:全証券会社

DGROはモーニングスター米国配当グロース指数に連動するETFです。

主な特徴は:

- 最低でも過去5年以上連続増配している企業に投資。

- 配当性向(企業が稼いだ利益のうち、どれだけの割合を株主に配当として支払うかを示す指標)が75%未満の企業が条件。

- 配当利回り上位10%を構成銘柄から除外。(株価低迷による配当利回りが上昇している銘柄を避けるため)

- 構成銘柄数は25年3月時点で410銘柄

東京証券取引所に上場しているETFなので、どの証券会社でも買うことができます。

ちなみに、DGROに投資したい場合は、ドル建て円建てに限らず、現状この商品しか選択肢がありません。

NOBL(プロシェアーズS&P 500ディビデンド・アリストクラッツETF)

グローバルX S&P500配当貴族 ETF【2236】

種別:ETF

設定日:2023/1/11

信託報酬(税込み)/年:0.3025%

販売会社:全証券会社

NOBLはS&P 500配当貴族指数に連動するETFです。

主な特徴は:

- S&P500指数構成銘柄のうち、25年以上連続増配を続ける優良大型株に投資

- 構成銘柄数は25年3月時点で69銘柄

東京証券取引所に上場しているETFなので、どの証券会社でも買うことができます。

3つのETFの簡単な違い

VIGとDGRO、NOBLの簡単な違いは3つです。

- 連続増配実績の年数

- 構成銘柄数

- 配当利回りの高い上位数十%を構成銘柄から除外するかどうか

| 銘柄名 | 連続増配実績の年数 |

| DGRO | 5年以上 |

| VIG | 10年以上 |

| NOBL | 25年以上 |

| 銘柄名 | 構成銘柄数 |

| NOBL | 69銘柄 |

| VIG | 336銘柄 |

| DGRO | 410銘柄 |

| 銘柄名 | 銘柄除外の条件 |

| NOBL | 除外する条件なし |

| VIG | 配当利回り上位10%除外 |

| DGRO | 配当利回り上位25%除外 |

3つのETFの過去5年間のパフォーマンスを比較

3つのETFは将来の配当金と株価成長によるトータルリターンが期待できるETFですが、、それぞれパフォーマンスにどのような差があるのか、2020年~2024年の過去5年間のデータから4つの項目にわけて比較していきます。

- 分配金利回り

- 騰落率とトータルリターン

- 増配率

- 最大下落率

分配金利回り

連続増配株ETFは現在の利回りが特別に高くなくてもよいのですが、それでも高い方が投資家にとって魅力的です。

3つを比較したとき、わずかですがDGROが一番高い結果になっています。

分配金利回り(2025年3月時点)

- DGRO:2.25%

- NOBL:2.03%

- VIG:1.66%

騰落率とトータルリターン(2020年~2024年の過去5年間)

騰落率は投資対象の価格変動率を示し、トータルリターンは配当を含む総合的な投資成果を表します。

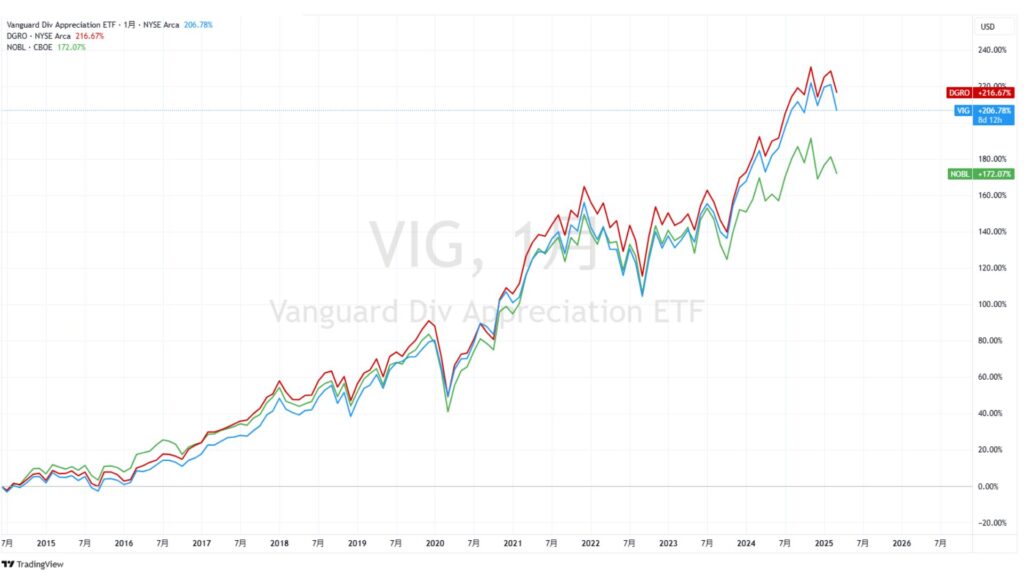

下の表とチャートは2020年~2024年の過去5年間の騰落率とトータルリターンを比べたものです。

分配金利回りではDGROの方が高かったですが、過去5年のトータルリターンではVIGが1番でした。

ETF設定来の比較

過去5年間だけでなく、設定来の成績も確認してみましょう。

DGROが設定された2014年6月10日が一番新しいので、DGROに合わせて2014年6月10日から現在(2025年3月21日)までのトータルリターンを比較すると、DGROが1番高い結果となりました。

パフォーマンスは区切る期間で変化しますが、直近5年間と設定来の結果を合わせて考えると、VIGとDGROのトータルリターンは競っていて、NOBLは他2つのETFにトータルリターンは劣ると考えて良さそうです。

増配率(2020年~2023年の過去5年間)

下の表は3つのETFの、2020年~2024年の過去5年間の分配金($)と増配率をまとめた表です。

現時点での配当利回りでは一番低かったVIGですが、増配率では一番の成績になっています。

NOBLは3つの中で唯一減配している年があるのが気になる点です。

最大下落率(コロナショック時)

直近で一番大きく下げたのはコロナショックがあった2020年の1月~3月の期間です。

過去どれだけ下げたかを知っておくことで、下落相場での心構えができます。

最大下落率(コロナショック時)

- DGRO:-35.95%(20年1月~3月)

- VIG:-33.00%(20年1月~3月)

- NOBL:-36.52%(20年1月~3月)

- S&P500:-35.41%(20年1月~3月)

3つとも大きく差は無く、S&P500と比較しても差はありませんでした。

下げるときは30%以上は下げる可能性があると考えて投資するのが良さそうです。

まとめ:3つのETFの過去データから見る特徴と傾向

これまでのデータから2つのETFについて簡単にまとめます。

VIG

〇厳しい銘柄選定基準。(過去10年以上連続増配実績があり、配当利回り上位25%を除外)

〇現時点の分配金利回りは低いが、その分高い増配率。

⇒高い増配率により将来もらえる分配金とトータルリターンを期待しつつ、厳しい銘柄選定基準による安心感が欲しい人向け。

DGRO

〇VIGよりは緩めの銘柄選定基準。(過去5年以上連続増配実績があり、配当利回り上位10%を除外)

〇VIGより分配金利回り高くなるが、増配率の点では少し劣る。

⇒DGROの銘柄選定基準と増配率で十分だから、VIGよりも高い分配金利回りが欲しい人向け。

NOBL

〇S&P500から25年以上連続増配している大型株のみに投資。

〇3つの中では直近5年間のトータルリターンと増配率は一番劣る。

⇒投資対象をS&P500の中の大型株に絞りたい人向け。

当ブログでは、円で買える米国高配当株ETFについてもまとめています。

まとめて比較-160x90.jpg)

まとめて比較-120x68.jpg)

コメント