当ブログではインデックス投資の他に、配当金(分配金)収入を目的とした投資も始めましたが、その一つとして、東証版DGROであるiシェアーズ 米国連続増配株ETF(2014)に50万円投資しました。

今後は月々一定額を積み立てながら、下落したときにスポット買いをするスタンスでいくつもりです。

この記事では、

- 東証版DGRO「2014」の運用成果(月一更新)

- 2014(DGRO)の特徴

- 他のETF(VIGとVYM、SCHD)と比較した上で投資を決めた理由

について書いていきます。

東証版DGRO【2014】の運用成果(25/4/19更新)

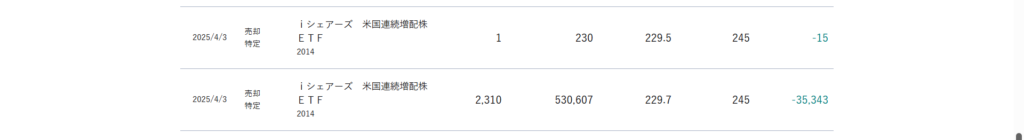

2025年4月3日に東証版DGRO【2014】をすべて売却しました。

- 売却単価:229.7

- 売却損益:-35,358円

売却した理由は、こちらの記事でまとめています。

| 買付日 | 取得単価 | 口数 | 平均取得単価 | 合計口数 |

| 24/10/15 | 244.0 | 1,480 | 244.0 | 1,480 |

| 24/10/16 | 242.0 | 590 | 244.0 | 2,070 |

| 24/10/28 | 245.9 | 61 | 244.0 | 2,131 |

| 24/11/28 | 249.4 | 60 | 244.0 | 2,191 |

| 24/12/30 | 250.3 | 60 | 244.0 | 2,251 |

| 25/01/28 | 252.0 | 60 | 245.0 | 2,311 |

分配金履歴

2024年:2,771円

2025年:1,853円

| 受取日 | 分配金額 | 口数 |

| 2024/12/18 | 2,771円 | 2,131 |

| 2025/3/19 | 1,853円 | 2,311 |

東証版DGRO「2014」ってどんなETF

設定日:2024年1月17日

純資産額:62.47 億円(24/11/8時点)

信託報酬:年0.121%程度

分配金利回り:-%(データなし)

対象指数:モーニングスター米国配当グロース指数(DGRO)

分配回数:年4回(決算日2月、5月、8月、11月の各9日)

2014の正式名称はiシェアーズ 米国連続増配株ETFで、2014は証券コードになります。(以下2014で呼称を統一)

2014は東証版DGRO(iシェアーズ・コア配当グロースETF)であり、大元のDGROはアメリカで上場され、モーニングスター米国配当グロース指数に連動するETFです。

このETFは、アメリカの大手資産運用会社BlackRockが運用しています。

日本ではあまり聞かないマイナーなETFですが、いろいろ調べた結果、可能性を感じて投資しました。

東証版DGRO「2014」の3つの特徴

2014の大元であるDGROの主な特徴は3つあります。

- 最低でも過去5年以上連続増配している企業に投資

増配を続ける企業は多くの場合、業績が好調です。好調な業績は株価上昇につながるため、分配金だけでなく値上がり益も期待できます。 - 配当性向(企業が稼いだ利益のうち、株主に配当として支払う割合)が75%未満の企業が条件

配当性向が高いと投資家への還元は多くなりますが、自社の成長に投資できる資金が減少します。

自社成長への投資ができないと、将来的に株価上昇や増配が止まる可能性があるため、この基準が設けられたと考えられます。

個人的には配当性向75%でも高いように感じますが、これについては後ほど構成銘柄上位10社の配当性向を確認して検討します。 - 配当利回り上位10%を構成銘柄から除外

配当利回りは「1株当たり配当金 ÷ 株価 × 100」で算出されるため、配当金が増加していなくても株価が下落すれば配当利回りは上昇します。

このルールは、単に株価下落によって配当利回りが上昇した企業を排除するためのものです。

東証版DGRO「2014」のセクター比率と構成銘柄

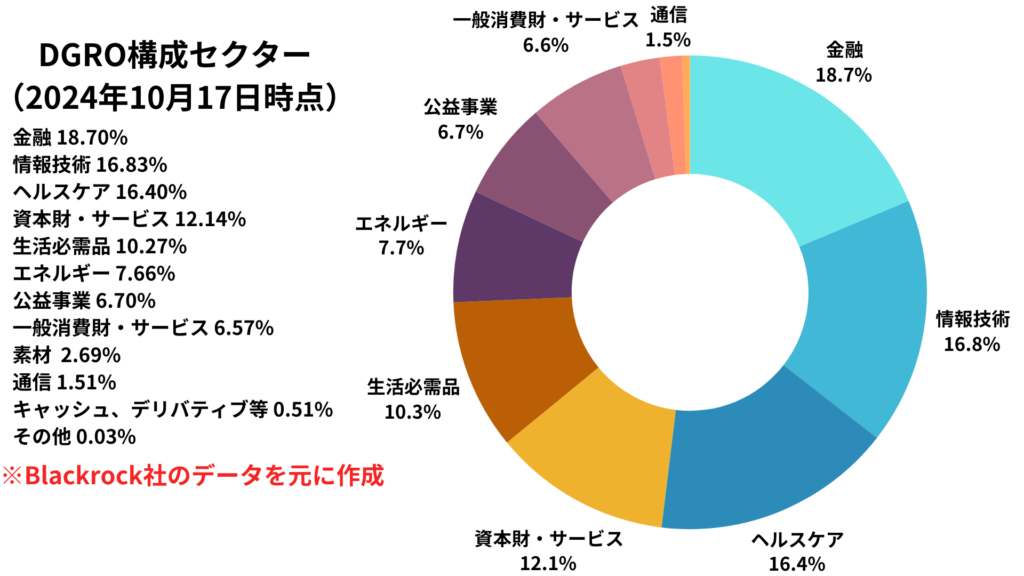

2014の大元であるDGROのセクター構成は、金融と情報技術、ヘルスケアの上位3セクターで50%以上を占めています。

下のグラフはBlackRock社が提供するデータを基に作成したものです。

金融と情報技術セクターは株価変動が大きい傾向にありますが、ヘルスケアなどの製薬・医療関連の安定したディフェンシブセクターも多く含まれており、バランスの取れたセクター構成となっています。

2024年10月17日時点での構成銘柄上位10社は以下の通りです。

調べてみると配当性向75%を超える企業が上位10社のうち3社ありますが、これは今後の構成銘柄見直しのときに外されるのでしょうか?

この辺りは今後の動きを見ていきたいと思います。

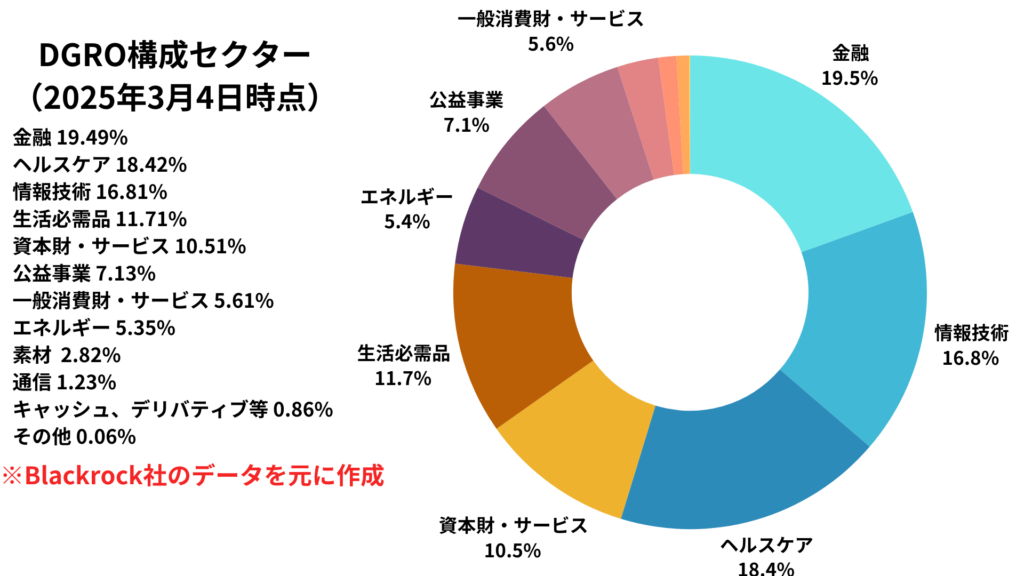

25/3/23追記 25/3/4時点 構成セクター&上位10銘柄

記事を投稿した時点と比べて、ヘルスケアの比率が上がって2位になり、エネルギーの比率が下がっています。

下の表は25年3月4日時点のDGROの構成銘柄上位10社の表です。

前回の記事投稿時と比較すると、ヘルスケアセクターのジョンソン&ジョンソンとアッヴィの保有比率が上昇してTOP2となり、一方でエネルギーセクターのシェブロンが除外されました。

構成セクター比率の変動は、主に上位10社の変化によるものと考えられます。

ジョンソン&ジョンソンとアッヴィの配当性向は、DGROの対象指数であるモーニングスター米国配当グロース指数の構成要件「配当性向75%以下」を大きく上回っていたので、この2社とブロードコムは次回の銘柄入れ替えで除外されると、前回の記事投降時点では予想していました。

しかし実際には、これら配当性向75%超の3社の保有比率がむしろ増加しています。

逆に、「配当性向75%以下」の基準を満たしているシェブロンが、上位10社どころか指数の構成銘柄から完全に除外される結果となりました。

おそらく、モーニングスター米国配当グロース指数を構成する条件である「配当利回り上位10%を構成銘柄から除外」に当てはまったから除外されたのだと推測します。

東証版DGRO「2014」に投資した理由

円で投資できる米国連続増配株ETFにはDGROの他に、VIGがSBI証券から投資信託があります。

また、高配当ETFでありながら増配率も高いVYMとSCHDも、SBI証券と楽天証券から投資信託として提供されています。

まとめて比較-160x90.jpg)

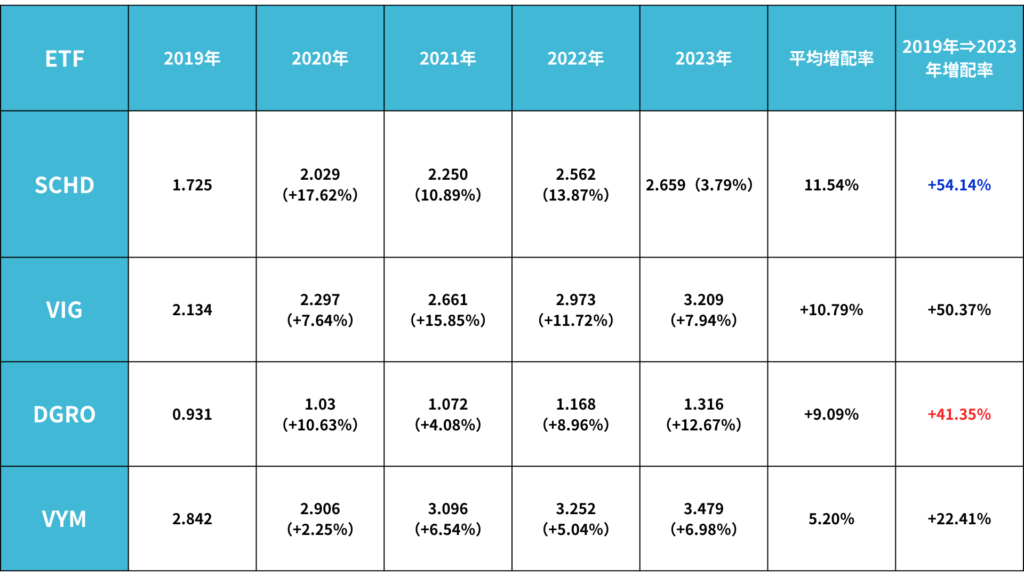

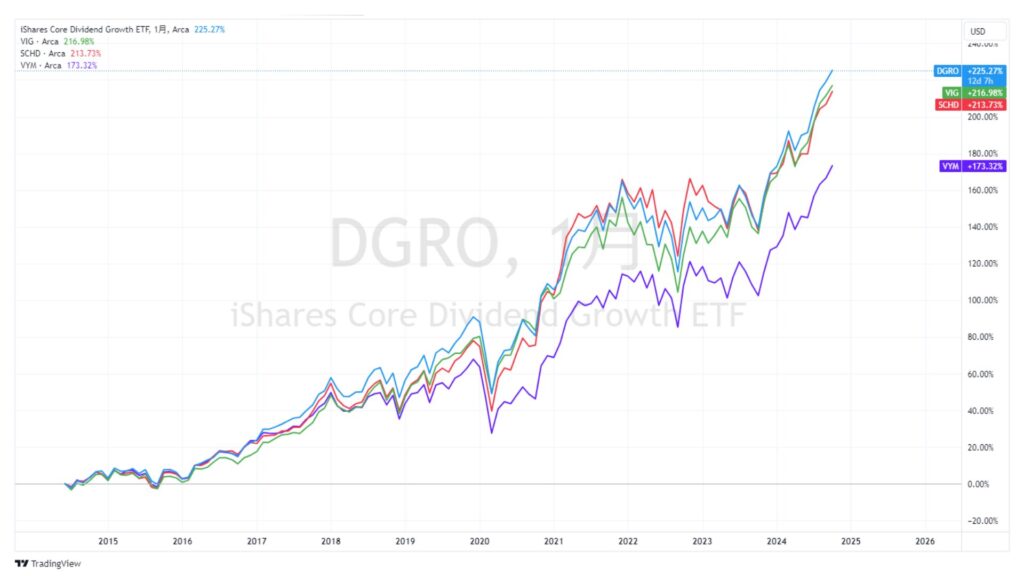

投資をする前にDGROとVIG、VYMとSCHDの4つが候補でしたが、最終的にDGROに投資した一番の理由は、分配金を含めたトータルリターンが比べたときに一番だったからです。

DGROとVIG、VYM、SCHDで比較したときに、DGROのトータルリターンが一番だった

分配金利回りと増配率を見ると、高配当株ETFであるSCHDがどちらも1番、DGROはどちらも3番とパッとしません。

分配金利回り(24年10月時点)

1位 SCHD:3.48%

2位 VYM:2.84%

3位 DGRO:2.16%

4位 VIG:1.70%

楽天証券は24年9月27日に、国内で初めてSCHDに投資できる商品を設定しました。

SBI証券からも後出しで24年12月20日に、楽天証券よりも低コストのSCHDに連動する投資信託が販売されるところを見ると、SCHDへの期待と人気ぶりが分かります。

確かに、分配金利回りと増配率だけを見るとSCHDへの投資が最適に思えます。

それでも分配金と株価上昇を合わせたトータルリターンでは、DGROが最高でした。

下のチャートは、最も新しいETFであるDGROの設定日(2014年6月10日)から2024年10月18日までの結果を示しています。

上からDGRO、VIG、SCHD、VYMの順です。

投資の主な目的は定期的な分配金の受け取りですが、トータルリターンも重視したいため、DGROに連動する「2014」への投資を決めました。

今後もトータルリターンで他を上回れるかは不確実ですが、期待を寄せています。

分配金に関しても、今後の増配で取得単価に対しての利回りが3%、4%と上がっていくはずです。

分配金を含めたトータルリターンがS&P500を上回っている。

DGROとS&P500のパフォーマンスを比較したところ、驚くべきことに、DGROのトータルリターンがS&P500を上回っていたのです。

継続的な増配は企業の財務健全性と成長性を示す指標となり得るため、長期的には市場平均を上回るパフォーマンスにつながる可能性があります。

全世界に分散した投資はオルカン(eMAXIS Slim 全世界株式(オール・カントリー))でやっているので、世界一の経済大国であるアメリカへの投資比率を高めるという意味でも、DGROに投資しています。

東証版DGRO「2014」についてのまとめ

〇DGRO(iシェアーズ・コア配当グロースETF)はモーニングスター米国配当グロース指数に連動するETFで、アメリカの大手資産運用会社BlackRockが設定している。

〇過去5年以上連続増配している企業に投資していて、将来もらえる分配金と株価上昇によるトータルリターンが期待できる。

〇東証に上場しているETFなので、どこの証券口座でも取引できる。

〇同じ日本円で投資できる米国ETFであるVIGとVYM、SCHDと比較したときに、設定来のトータルリターンが一番高いのがDGROだった。

〇S&P500と比較したとき、DGROが上回っている。

投資成果に関しては月一で更新していきます。

コメント