「高配当株に投資したいけれど、個別株選びは難しい…」

そんな悩みを持つ方に人気なのが高配当株ETFです。

今回は、その中でも安定した分配金支払いと増配実績のある、「One ETF 高配当日本株(1494)」を徹底解説。

実際の投資成績や分配金推移も公開し、購入を迷っている方の判断材料になる情報をまとめました。

【1494】One ETF 高配当日本株とは?

- 上場日:2017/05/23

- 銘柄コード:1494(以下「1494」と表記)

- 愛称:One・高配当日本株

- 対象指数:S&P/JPX 配当貴族指数

- 純資産額:607.10億円(2025年6月5日時点)

- 信託報酬:年0.308%(税込)

- 分配金利回り:3.41%(2025年6月5日時点)

- 組入銘柄数:50

- 分配回数(決算月):年2回(4月・10月の各8日)

1494は、S&P/JPX 配当貴族指数に連動するETFです。

東証株価指数(TOPIX)の構成銘柄から、10年以上にわたって増配もしくは配当を維持している優良企業だけを厳選。

長期で安定した配当を受け取りたい方や、減配リスクを避けたい投資家から特に支持されています。

日本高配当株ETFの中でも、長期・安定志向の方に特化した商品と言えるでしょう。

【1494】One・高配当日本株のセクター比率と上位構成銘柄

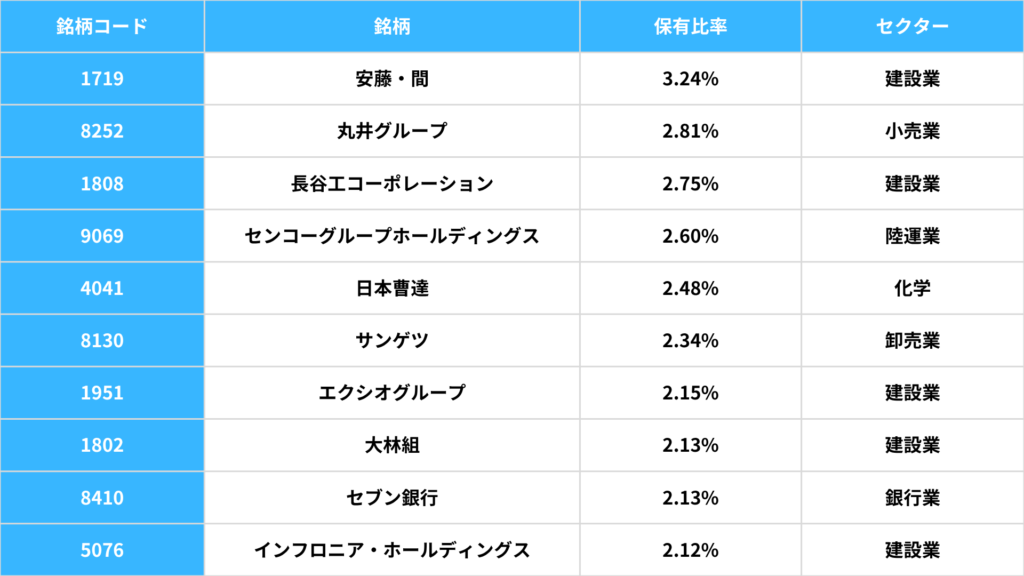

2025年5月時点の上位10銘柄は以下の通りです。

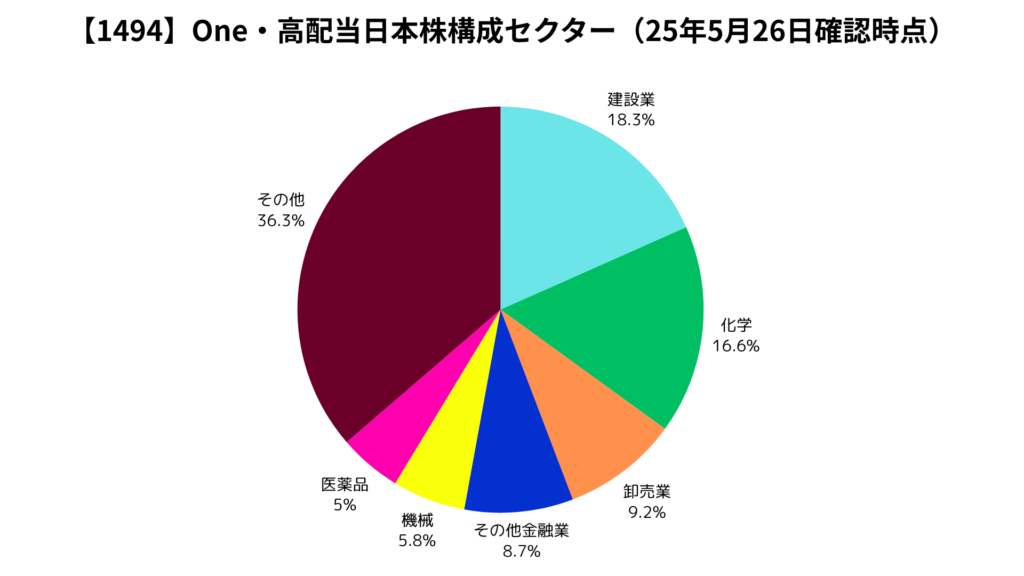

また、セクター別では「建設業」「化学」「卸売業」が上位3つを占めています。

一般的な高配当株ETFは銀行など金融系の割合が高くなりがちですが、1494は非金融セクターの比率が高い点が特徴です。

【1494】One・高配当日本株の特徴とパフォーマンス

当ブログでは2025年5月時点で、分配金利回りが3%を超えている日本高配当株ETFをまとめて紹介しています。

ここから先は1494について、記事のデータを一部引用しながら、1494がどういったETFなのか紹介していきます。

1494の特徴は大きく2点です。

- 値動き・分配金利回りは「平均的」

- 上場以来、減配なし・連続増配中

値動き・分配金利回りは「平均的」

1494は株価の値動きも分配金利回りも、他5つの日本高配当株ETFの中ではおおむね中間の成績です。

【2020年~2025年5月19日までの株価上昇率】

| 順位 | ETF(銘柄コード) | 年率リターン |

|---|---|---|

| 1 | NF日経高配当50(1489) | 13.36% |

| 4 | One・高配当日本株(1494) | 10.05% |

| ベンチマーク | TOPIX(1306) | 9.82% |

【過去5年(2020年~2024年)の最大ドローダウン】

| 順位 | ETF(銘柄コード) | 最大ドローダウン |

|---|---|---|

| 1 | GXスーパーディビ(2564) | -19.58% |

| 3 | One・高配当日本株(1494) | -28.78% |

| ベンチマーク | TOPIX(1306) | -29.6% |

【過去5年(2020年~2024年)の平均分配金利回り】

| 順位 | ETF(銘柄コード) | 平均分配金利回り |

|---|---|---|

| 1 | GXスーパーディビ(2564) | 5.02% |

| 4 | One・高配当日本株(1494) | 3.65% |

| ベンチマーク | TOPIX(1306) | 2.20% |

ベンチマークであるTOPIXと比べても、平均点以上のパフォーマンスを発揮しています。

過度な値動きは控えめに、着実にインカムゲインを積み上げたい方にぴったりです。

上場以来、減配なし・連続増配中

1494は2017年の上場以来、一度も減配せず連続増配を継続中です。

| 年度 | 年間分配金 | 増減率(前年比) | 利回り(前年末株価比) |

|---|---|---|---|

| 2024年 | 1,024円 | +29.3% | 3.86% |

| 2023年 | 792円 | +15.5% | 3.81% |

| 2022年 | 686円 | +2.2% | 3.67% |

| 2021年 | 671円 | +18.3% | 3.90% |

| 2020年 | 567円 | +5.6% | 3.01% |

| 2019年 | 537円 | +26.4% | 3.16% |

| 2018年 | 425円 | – | 2.10% |

この「毎年増配」という実績は、コロナショック以前から上場していた日本高配当株ETFの中で唯一。

配当成長も重視したい方には大きな魅力と言えます。

【1494】One・高配当日本株はどんな人に向いている?

- 金融セクター偏重を避けたい投資家

- 連続増配にこだわりたい方

- TOPIXなどのインデックスを超えるパフォーマンスを狙いたい方

特に連続増配に魅力を感じている人には最適なETFです。

一方で、値動きや分配金利回りは他のETFと比較して平均的なので、抜きん出た成績を求めることはできません。

【1494】One・高配当日本株の実際の運用記録(2026/2/1更新)

当ブログでは、2025年2月18日から新NISAの成長投資枠で1494への投資をスタートしました。

今後も分配金の受取額や運用状況を記録していきます。

運用状況

- 保有日数:346日

- 取得価額:820,092円

- 評価損益:+253,448円(+30.9%)

| 買付日 | 取得単価 | 口数 | 平均取得単価 | 合計口数 |

|---|---|---|---|---|

| 25/02/18 | 31,400 | 20 | 31,400 | 20 |

| 25/02/28 | 31,240 | 1 | 31,393 | 21 |

| 25/03/28 | 32,450 | 1 | 31,441 | 22 |

| 25/04/28 | 30,780 | 1 | 31,412 | 23 |

| 25/05/28 | 31,570 | 1 | 31,419 | 24 |

| 25/6/30 | 32,090 | 1 | 31,446 | 25 |

| 25/7/28 | 33,940 | 1 | 31,542 | 26 |

分配金履歴

| 受取日 | 一口当たり分配金 | 分配金額 | 口数 |

|---|---|---|---|

| 25/05/16 | 550.0円 | 12,100円 | 22 |

| 2025/11/14 | 567.0円 | 14,742円 | 26 |

まとめ:日本高配当株ETF「1494」は分散投資と安定配当を両立できるETF

ここまで【1494】One・高配当日本株の基本情報や強み、実際の運用記録まで紹介してきました。

- 「減配リスクを避けつつ、安定的に増配を享受したい」

- 「金融セクター偏重を避け、幅広い業種に分散したい」

- 「平均点以上のトータルリターンを目指したい」

個別株投資の手間を省きたい方や、配当収入を重視したい方は、ぜひご自身のポートフォリオの選択肢として検討してみてください。

なお、1つのETFだけでは不十分な場合でも、複数のETFを組み合わせることで弱点をカバーすることが可能です。

当ブログでは、1494の値上がり益がやや控えめな点や、金融セクターを中心とした一部セクターへの分散が手薄になりやすいという弱点を補うため、同じ日本高配当株ETFである【1489】NF日経高配当50ETFにも投資しています。

こうすることで、値動きと分配金利回りのバランスを高めつつ、より幅広い業種に分散投資することができます。

コメント